Чтобы уровень пенсий в России не опустился до социально неприемлемого, властям стоит принять ряд решительных мер, полагают ученые из РАНХиГС. Например, увеличить ставку страховых взносов и минимальный стаж для выхода на пенсию

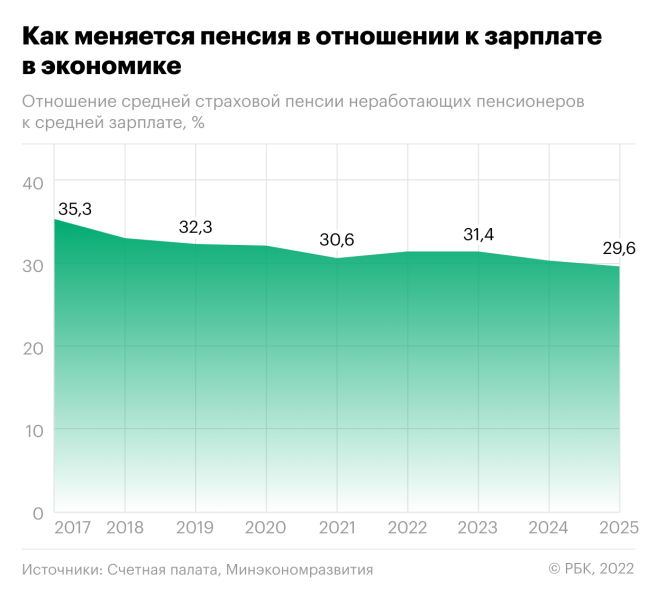

Если в ближайшие годы не будут выработаны и не начнут реализовываться меры реагирования на вызовы, стоящие перед российской пенсионной системой, то уровень пенсий в стране через какое-то время может стать «социально неприемлемым». Об этом предупредили ученые из РАНХиГС Юрий Горлин и Виктор Ляшок в статье «Факторы роста пенсий в долгосрочной перспективе», опубликованной в свежем выпуске журнала «Вопросы экономики». Они допустили, что при бездействии властей соотношение средней пенсии и средней зарплаты к 2050 году снизится до 27%. Сейчас этот коэффициент составляет около 31%.

Для предотвращения такой ситуации нужно принять комплекс решений, среди которых может быть постепенное увеличение ставки страховых взносов и установление моратория на введение новых льгот по ним, а также повышение требований к стажу для выхода на пенсию, увязка размера пенсии работающих пенсионеров с их зарплатой и другие.

РБК направил запросы в Минфин и Минтруд (в Минфине перенаправили в Минтруд).

Горькие лекарства

Практически все «лекарства», которые моглибы улучшить «здоровье» пенсионной системы, в той или иной мере «горькие», признают авторы статьи. Однако очевидно, что лучше начать «лечение» заблаговременно, чтобы в будущем избежать «операций» и радикальных решений с более неприятными последствиями, убеждены они. «Практически все [предлагаемые] меры могут вызывать неприятие у различных групп населения. Решение проблем пенсионной системы осложняется противоречивостью интересов ее стейкхолдеров [участников]»,— поясняют эксперты.

Исследователи построили модель российской пенсионной системы, которая позволила оценить влияние различных факторов и мер на основные пенсионные индикаторы. В качестве базового был взят инерционный сценарий невысоких темпов роста ВВП— на 1,5% в год в постоянных ценах до 2050 года. Предполагается, что рост средней заработной платы будет соответствовать росту экономики с учетом изменения численности занятых, а инфляция на горизонте после 2024 года составит 4% в соответствии с ориентиром ЦБ.

Модель показала, что без принятия дополнительных мер коэффициент относительного уровня пенсий, то есть соотношение среднего размера страховой пенсии по старости и средней зарплаты, снизится с текущих 29,8% (по итогам сентября 2022 года) до 27% к 2050 году. Иными словами, пенсии будут расти медленнее, чем зарплаты. А число пожилых с пенсией ниже прожиточного минимума пенсионера (ПМП), которым государство доплачивает до этого минимума, вырастет с 13,7% в 2021 году до 15% в 2050-м. «Снизить долю пенсионеров с размером пенсионной выплаты меньше ПМП в долгосрочной перспективе можно (в рамках моделируемых сценариев) только при ускорении экономического роста»,— полагают авторы статьи.

Увеличение стажа и пенсионного возраста

Авторы предлагают рассмотреть ряд решений для роста уровня пенсий. Среди них называются следующие.

- Повышение требований к страховому стажу

Эксперты включили в модель повышение минимального стажа, требуемого для оформления страховой пенсии по старости, с 15 до 30 лет на один год ежегодноначиная с 2030-го. То есть работающим придется дольше отчислять страховые взносы для получения пенсии. Эффект от этого станет значимым после 2040 года, когда необходимый для назначения выплат стаж превысит 25 лет, и поможет поддержать относительный уровень пенсий на текущем уровне, оценили авторы статьи.

- Увязка размера страховой пенсии, выплачиваемой работающим пенсионерам, с их зарплатой

Эта мера предполагает такое ограничение, чтобы суммарный индивидуальный доход пенсионера, включающий пенсию и зарплату, за год не превышал определенного порога, говорится в статье. В рамках исследования моделировался сценарий, где предел вводился в 2025 году и составлял 1 млн руб., оставаясь на этом уровне на протяжении всего прогнозного периода. Таким образом, при определенных параметрах зарплаты такие пенсионеры вообще не будут получать пенсию при продолжении трудовой деятельности. Вся экономия на выплате страховой пенсии работающим пенсионерам в таком случае направляется на ускоренную индексацию пенсий остальных пенсионеров. Работающимже пенсионерам в качестве компенсации снимается действующее ограничение на начисление индивидуальных пенсионных коэффициентов за год страхового стажа в размере трех ИПК (индивидуальных пенсионных коэффициентов, зависит от взносов, которые работодатели платят за сотрудников).

- Реформирование системы досрочных пенсий

Оно должно быть направлено на сокращение численности пенсионеров, выплата пенсий которым в «досрочный» период полностью или частично финансируется за счет страховых взносов с зарплат текущих работников. В качестве вариантов эксперты предлагают пересмотреть такие льготы в контексте реальных рисков утраты трудоспособности и производить выплаты только при фактическом прекращении работы. «По нашему мнению, расходы на выплату таких пенсий должны полностью финансироваться за счет дополнительных страховых взносов работодателей илив крайнем случаецелевого трансферта [из федерального бюджета]»,— говорится в статье исследователей РАНХиГС.

Еще одной мерой также может стать дальнейшее повышение пенсионного возраста, однако в перспективе до 2035 года это врядли реально, особенно для мужчин, констатируют авторы.

При реализации даже всех указанных решений отношение средней пенсии к средней заработной плате будет около 36% к 2030 году, что не позволит достигнуть целей Стратегии долгосрочного развития российской пенсионной системы (40%). Поэтому необходимо задействовать и другие меры, в частностикасающиеся трансфертов из федерального бюджета и страховых взносов, предлагают эксперты.

Реформа страховых взносов

На увеличение соотношения пенсии к зарплате могут значительно повлиять и следующие меры.

- Отмена льгот по страховым взносам

Предоставляемые в настоящее время системе обязательного пенсионного страхования трансферты из федерального бюджета, по сути, выступают формой защиты наиболее уязвимых слоев граждан и формой субсидирования компаний за счет пониженных ставок взносов (льготы по взносам предоставляются, например, ИТ-отрасли, малому бизнесу, общепиту и т.д.— РБК), говорится в статье. «Субсидирование бизнеса за счет трансфертов— своеобразный допинг, как в спорте: в ряде случаев это позволяет краткосрочно улучшить результаты, но в более долгосрочной перспективе наносит вред, прежде всего обществу в целом»,— отмечают авторы. Они предлагают установить мораторий на предоставление новых льгот бизнесу и поэтапно отменить действующие (по ставкам взносов и досрочным пенсиям). Льготы отдельным категориям пенсионеров целесообразно перевести в систему социальной защиты с усилением их адресности.

- Постепенное увеличение ставки страховых взносов

В настоящее время размер эффективной ставки по корпоративным взносам, обеспечивающей полное финансирование расходов на выплату страховых компонент системы обязательного пенсионного страхования, составляет примерно 25–26%, хотя действующая ставка находится на уровне 22%. Эксперты предложили поэтапно увеличивать ставкуначиная с 2025 годана 0,5 п.п. в год с доведением ее до 25% к 2030 году. Такой темп исследователи объяснили тем, что одномоментное повышение ставки для компаний былобы неприемлемо и затормозилобы экономический рост. В дальнейшем уровень ставки необходимо рассчитывать исходя из поддержания соотношения пенсий и зарплат в размере 40%.

Компенсировать повышение ставки взносов на пенсионное обеспечение можно за счет освобождения бизнеса от взносов на ОМС (обязательное медицинское страхование), не имеющих, по сути, страховой природы, считают эксперты из РАНХиГС. Эти расходы можно былобы перенести на федеральный бюджет при одновременном сокращении трансфертов на обязательное пенсионное страхование.

По мнению авторов, взносы моглибы в определенной пропорции уплачивать и сами работники (сейчас страховые взносыв отличие от НДФЛне отчисляются с зарплат, а платятся работодателем до их начисления). «Но в ближайшей перспективе врядли удастся возложить на них эту обязанность, прежде всего из-за низкого уровня заработной платы у большинства работников»,— констатировали они.

- Отказ от предельной взносооблагаемой базы

В целом, по убеждениям исследователей, каждый дополнительный рубль уплаченных с зарплаты взносов долженпри прочих равных условияхприводить к увеличению будущей пенсии. Поэтому целесообразно отказаться от введенной в 2012 годуизначально в качестве временной льготыпониженной ставки взносов 10% на вознаграждения свыше предельной базы по зарплатам, предлагается в статье. В 2022 году размер такой базы составляет 1,565 млн руб., однако в 2023 году он будет увеличен до 1,917 млн руб.

Использовать все меры сразу из предлагаемого «меню» нецелесообразно: следует выбрать наиболее рациональный с точки зрения эффективности и социальной справедливости их набор, предупреждают эксперты.

«Каждая мера в отдельности способна смягчить остроту той или иной проблемы пенсионной системы. Однако решение одной из них может усугубить ситуацию с другой»,— констатируют они. Но даже комбинация части предлагаемых решений (например, увеличения обязательного стажа и ставки взносов при одновременном снижении теневой занятости) способна привести к достижению желаемого соотношения среднего уровня пенсий и зарплат в размере 40%, что приблизительно соответствует как требованиям Международной организации труда, так и государственной Стратегии развития пенсионной системы.

Кроме того, такая комбинация снизит число пенсионеров с выплатой ниже ПМП в два раза (до 6–8%), а также удержит размер трансферта из федерального бюджета в пределах 2–2,4% ВВП. Таким образом будет обеспечен приемлемый уровень пенсий, а цена мер будет равномерно распределена между всеми сторонами.

Минусы предложенных рецептов

Пенсионная система— это производная от рынка труда, и основные риски для нее формируются именно там, отмечает профессор Финансового университета Александр Сафонов. «Решить проблему низких пенсий можно за счет повышения зарплаты, которое, в свою очередь, должно быть следствием изменения структуры занятости в пользу высококвалифицированного труда с высокой добавленной стоимостью. Нет примеров, когда нищее население имеет высокую пенсию»,— уверен он. Кроме того, гарантией позитивных сдвигов в соотношении зарплат и пенсий может стать экономический рост на 5% в год, полагает Сафонов.

По его мнению, предложенные экспертами из РАНХиГС меры имеют ряд недостатков. Увеличение требований по страховому стажу до 30 лет нецелесообразно, потому что рынок труда трансформируетсяи государство не сможет обеспечить условия, при которых граждане будут профессионально востребованы на таком длительном промежутке времени. Рост ставок страховых взносов увеличит теневой сектор, что сразу сократит поступления в бюджет, увеличит инфляцию и, как следствие, число бедных.

Впрочем, идею отказа от льгот по страховым взносам Сафонов поддержал: по его мнению, выравнивание условий участия в пенсионной системе для всех путем отмены льгот, а также перехода на оборотный налогпозволит сгладить противоречия и изменить действующие механизмы к лучшему.

Вклад «Зимний» + Акция

Реклама, ПАО Банк «ФК Открытие». Подробности об условиях акции, сроках, организаторе на сайте open.ru

8% — вот это ставка! Узнать о вкладе

2,3% — вот это прибавка! Узнать о вкладе

10,3% — вот это выигрыш! Узнать о вкладе

Вот это ОТКРЫТИЕ Узнать о вкладе